お役立ちコラム

働けない時のお金はどうする?

妊娠、出産、子育て…女性なら考えたいマネーの備え

働く女性なら、“働けない期間”におけるお金の不安を感じたことがある人も多いのではないでしょうか。たとえば、出産や育児期間には、仕事を休まざるを得えません。この時、収入が減る一方、育児による支出は増えて、「家計が火の車になる…」という場合も考えられます。

そこで大切なのが、出産・子育てに向けた「マネーの備え」です。出産・育児で家計がどのように変化するのか、その変化に合わせて、どのくらいのお金が必要なのかを具体的にイメージすることが大切です。

現在子どもがいる人だけでなく、将来子どもが欲しいと考えている人も、ぜひこの記事をきっかけに「マネーの備え」の必要性について考えてみてください。

目次

産休・育休による収入ダウンはどのくらい?

子どもができると、産休(産前・産後休業)や育休(育児休業)などで仕事を休むケースが出てきます。では、今までどおりに働いていた期間と、産休や育休で働けない期間の収入差はどれくらいになるのでしょうか。

産休・育休中は、基本的に給料は支払われない

企業では産休・育休の制度が設けられていますが、この期間には給料が支払われないことがほとんどです。その代わり、出産や育児にともなう手当や給付金が国などから支給されます。

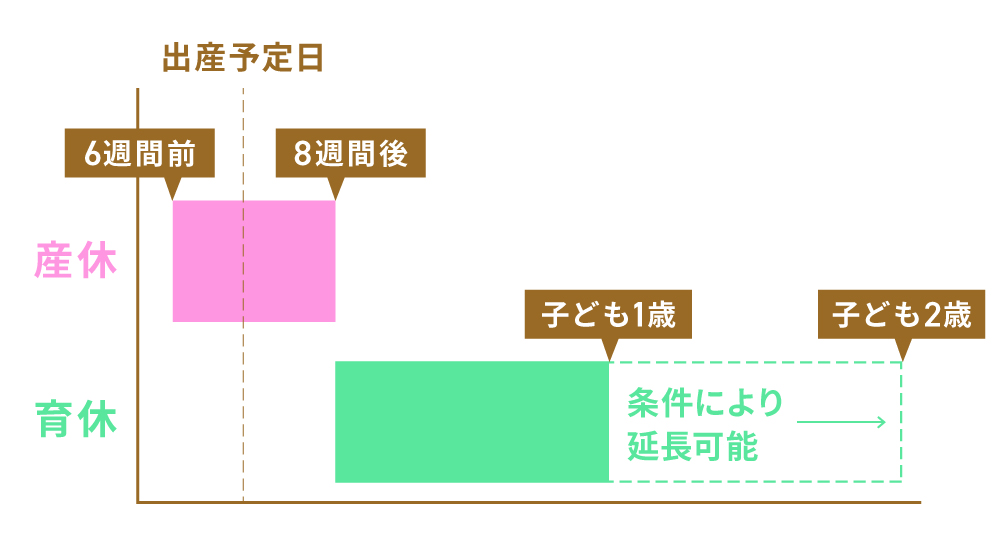

なお、産休・育休の期間は以下となります。

産休=出産予定日の6週間前〜出産後8週間

育休=産休期間終了の翌日から子どもが1歳になるまで(条件により2歳になるまで延長可能)。

育休を延長しない場合には、産休・育休をあわせて、およそ1.5カ月+1年が最長の休業期間となります。

中にはこの期間中、給料の何割かを支払う企業もありますが、その場合は後述する出産や育児の各種手当・給付金を満足にもらえないケースも出てきます。

また、産休・育休中の社会保険や厚生年金の支払いは、会社員であれば免除されますが、住民税については、休業中は自分で支払わなければなりません。働いていた時には給料から天引きになることがほとんどですから、自分で支払う際にその金額の大きさを初めて実感することもあるでしょう。

産休・育休で支給される手当や給付金はいくら?

産休・育休時には、手当や給付金が重要な収入源となります。では、どのくらいの金額が支給されるのでしょうか。それぞれを見ていきましょう。

・出産育児一時金

まず、出産時の手当として「出産育児一時金」が子ども1人につき42万円支給されます(※在胎週数が22週に達していないなど、産科医療補償制度の加算対象出産でない場合は40.4万円)。

ただし、出産費用(正常分娩の場合)の平均は約50万円2)となっており、東京都などの都市圏はさらにかかるとされています。出産育児一時金だけでは出産費用をまかなえない場合もあると考えた方がよいでしょう。

・出産手当金

産休期間中には「出産手当金」が支給されます。おおむね給料の3分の2ほどが支給されると考えるのがよいでしょう。詳しい手当金の計算3)は以下になります。

1日あたりの支給額=[支給開始日以前の継続した12カ月間の各月の標準報酬月額を平均した額]÷30日×2/3

・育児休業給付金

産休終了後、育休期間に入ると「育児休業給付金」が支給され、子どもが1歳になる前日まで支給されます。なお、保育園に入所申し込みをしたものの入所できない場合など、一定要件を満たし育休を延長する場合は、最大で2歳まで支給されます。

支給額は、最初の6カ月まではおおむね給料の67%、その後は給料の50%ほどが目安です。詳しい計算方法4)は以下になります。

【育休開始から180日(6カ月)まで】

[育休取得前の6カ月の賃金]÷180×67%×支給日数

【181日目以降】

[育休取得前の6カ月の賃金]÷180×50%×支給日数

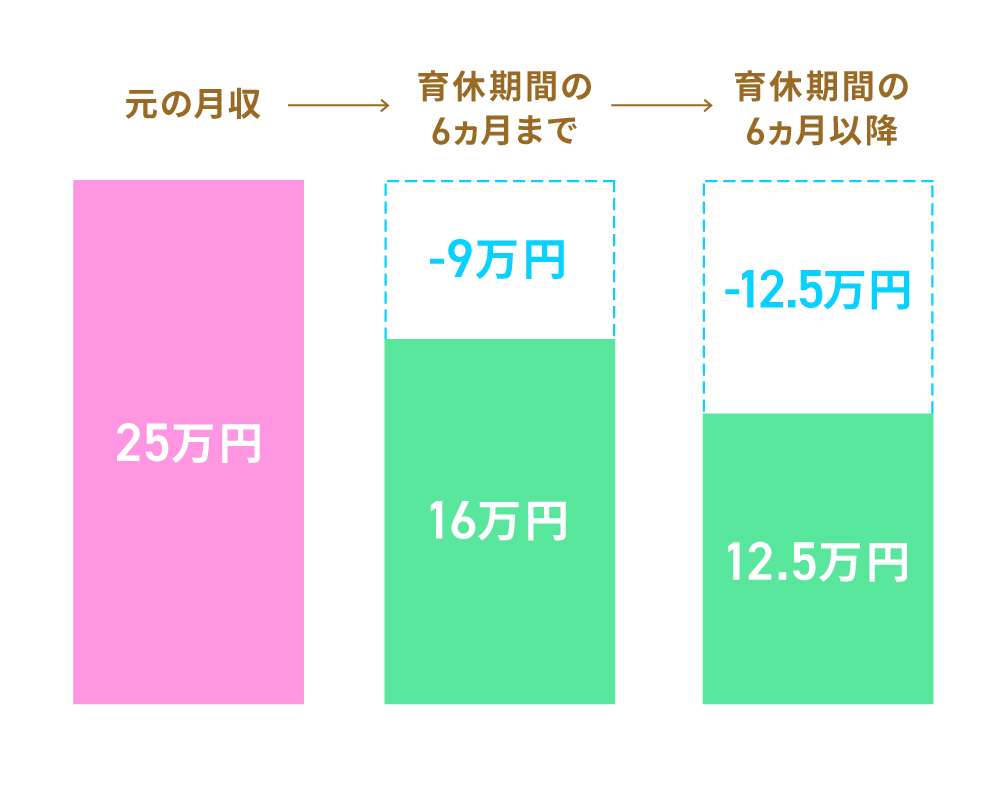

月収25万円の人の場合、どのくらい収入ダウンする?

さて、ここまで示してきた手当・給付金に基づいて計算をしてみましょう。

仮に月収25万円の人が産休・育休に入るとします。すると、産休期間と育休期間の前半6カ月間は収入が16万円ほどになり、育休期間の6カ月以降は、収入が12.5万円ほどになると考えられます。

以下の図を見るとわかるように、大きく収入が落ち込むことになってしまうのです。

ちなみに、フリーランスの場合には、出産手当金と育児休業給付金が発生しません。これらは企業で加入する社会保険などに紐づく制度のためです。手当や給付金がない分、自らの蓄えでこの期間の生活費をまかなわなければなりません。

子育てによる支出アップはどのくらい?

産休・育休で働けない期間は、収入が減るだけでなく子育ての費用もかかるため、支出がアップすることも考えられます。そこで、子育て費用は具体的にどのくらいになるのかを見ておきましょう。

0歳児の子育て費用の平均は月に7.7万円!

内閣府のデータによると、0歳児の子育て費用の平均は、年間93万1,246円となっています5)。このデータには入園費用や出産祝い関係費用など、一時的な費用も含まれていますが、単純に月平均にすると、約7.7万円の支出アップと言えるでしょう。

なお、出産直後はベビーベッドや子ども用の衣料品を揃えるだけでも20万円近くになるなど、まとまった出費が発生します。実際には出費が多い月と、7.7万円よりも安く収まる月があり、ばらつきが生じることも覚えておきましょう。

そのほかの見落としがちな支出としては、たとえば、様々な予防接種費用などがあります。無料で受けられるものもありますが、麻疹や風疹など助成金が出ない予防接種も多く、1万円以上かかることもあるため、こういった費用も考慮するべきでしょう。

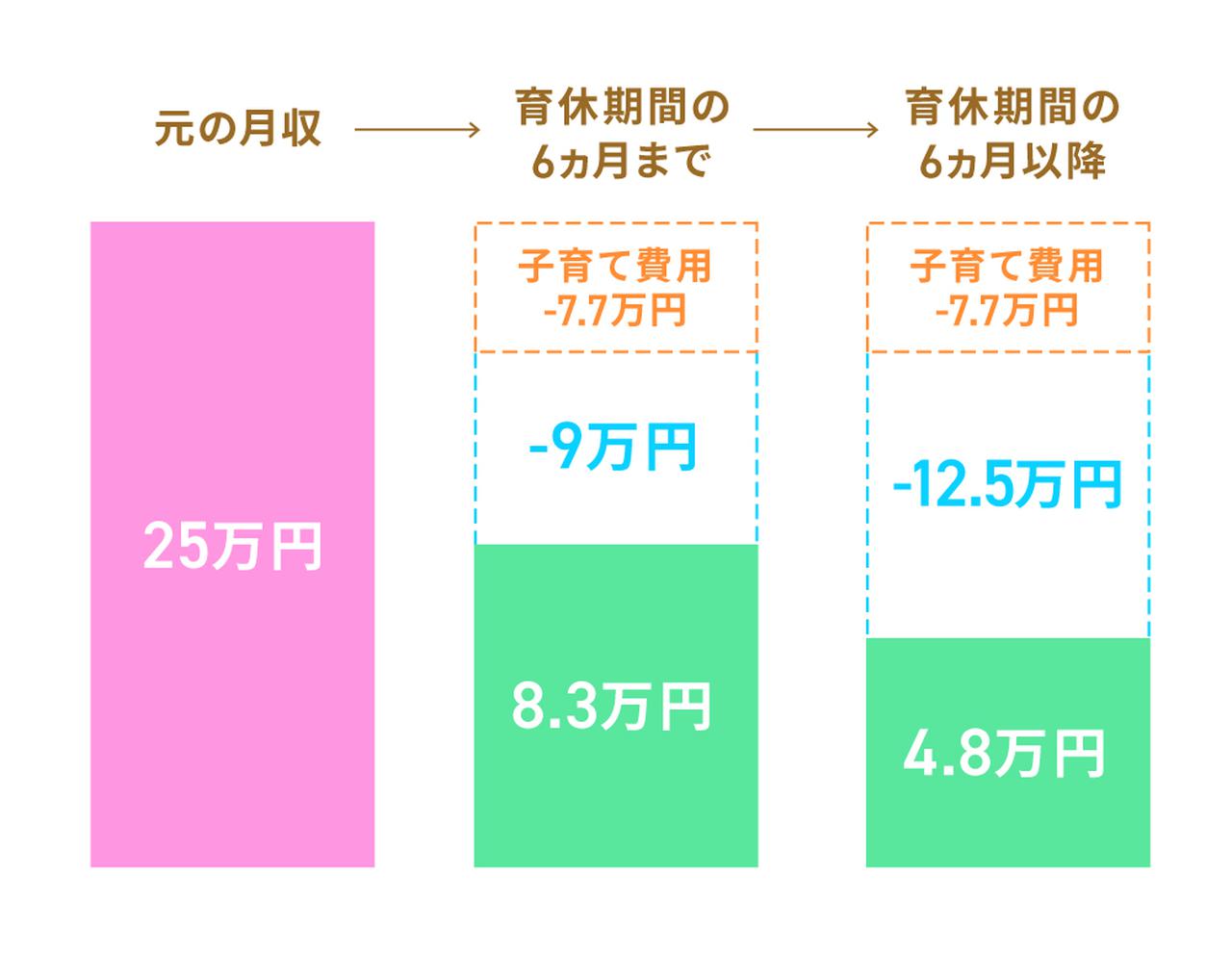

産休・育休の前後で、家計の負担はこう変わる!

産休・育休による収入ダウンと、子育て費用分の支出アップを合算すると、トータルでどれだけ負担が増すのかが具体的に見えてきます。

月収25万円の人の場合、育休期間の時期により変化はありますが、月あたりの収入が9万〜12.5万円ダウンし、支出(子育て費用)は7.7万円アップすることとなり、トータルで16.7万〜20.2万円/月の負担増になると考えられます。

仕事に復帰するまでの休業期間、約1〜2年程度はこの負担増が続くと想定しておきましょう。

この負担増を考えると、産休・育休期間前と同じような生活ができなくなったり、今までどおりに貯金できなくなったりする可能性もあります。この期間は節約するだけなく、貯金額も低めに設定するなどの必要が出てくるでしょう。

子どもの教育費のためなど、将来に向けてお金を貯めたい時期にも関わらず、貯金が思うようにできないというのは、未来への不安にもつながります。そうならないために、元気に働いているうちから、お金の備えをしておくことが重要です。

出産・子育てまでにやっておきたい「3つのコト」

では、産休・育休前に備えておきたい準備には、どのようなものがあるのでしょうか。具体的に紹介します。

① 復職までの期間を「長め」に想定しておく

まず、産休・育休の準備をはじめる上で大切なのは、休む期間を長めに想定しておくことです。実際に子どもが生まれると、想像以上に忙しかったり、子どもの健康に気をつけなければいけなかったり、思い描いていた生活どおりにはいきません。

たとえば、保育園に子どもが入れない、あるいは生まれた子どもの体調が悪く、なかなか復職できないということもあります。子どもが生まれると、もっと長くそばにいてあげたいという気持ちも生まれるでしょう。

復職するとしても、フルタイムで働くのが難しく、想定以上に時短勤務が長引く人もいます。また、企業側が産休前のポジションを用意できず、スムーズに復職できない可能性もあります。

だからこそ、復職までの期間はあえて長めに想定することが重要です。たとえば子どもが生まれてから1年で復職しようと考えている場合、仮にその期間が2年に伸びても困らないようなお金の準備をしておきましょう。

② 産休に入る前にになるべく貯金しておく

前述のように産後は家計の負担が増えるため、なるべく産休に入るまでに貯金しておくことが大切です。

貯金計画を立てている人も、マイホーム資金や老後資金などへの貯蓄意識は高いものの、働けない期間の子育てに関するお金に対しては意識が薄いことが少なくありません。

実際に子どもができてから考えるケースも多いのですが、そうなるとなかなか計画どおりにはいきません。

なるべく早いうちから考え始め、安定した収入を得られる期間に、余裕をもって貯金していくのがよいでしょう。

③ 夫婦の家計のあり方を見直す

共働き夫婦の場合、最近はどちらか片方が2人の収入を管理するのではなく、夫婦各々が自分のお金を管理していることが多くなっています。お互いに一定の金額を「家庭用のお金」として出して、残りのお金はそれぞれで管理する、というものです。

しかし、この家計管理方法を選んでいる場合、産休・育休時の家計のあり方で悩む夫婦も多いでしょう。

というのも、産休・育休時は妻の収入のみダウンすることがほとんどです。その際に夫の収入で補填するならよいのですが、これまでと違った家計管理となるため、負担のバランスなどで揉め事が発生してしまう場合もあります。

産休や育休による収入ダウンは夫婦2人でカバーすることが重要です。家計管理について話し合う時は、産休・育休時の収入減・支出増をどうまかなうか、あらかじめ2人で考えておく必要があります。

計画的な子育て準備のためには、ライフプランを立てることが大切

子育ては長期にわたるものです。行き当たりばったりな対応ではいずれ子育て資金のやりくりが難しくなってしまいます。そうならないために、計画的な貯蓄や家計管理をすることで、安定した子育てを目指しましょう。

そこで大切になるのが、早い段階からライフプランを設計することです。

まだ子どもがいない段階から、子どもはいつ頃、何人欲しいのか、マイホームは購入するのか、いつまで働くのか、などといったライフプランを考え、そのために必要なお金を把握しましょう。ライフプランを立てることで、目標の貯金額や、いつまでに貯めなければいかないかという時系列がはっきりし、そこから逆算して今の家計を考えることができます。

また、自分だけでライフプランを考えるのが難しい場合、経験と知識を持つお金のプロに一緒に考えてもらうとよいでしょう。