自己資金で家を買う・売る・借りる・リフォームする・引越する時に

パナソニック共済会で「紹介状」を発行し提示すると特典を受けることができます。

住まいのご検討をされる際は、共済会「住まいinfo」でご確認をお願いいたします。

新居を購入する友人も増えてきたし、そろそろ我が家もマイホームを...。とはいえ、購入準備を何から始めたらいいのかしら?

マイホーム購入は人生の中でも最も大きな買い物のひとつ。「こんなはずではなかった」とならないように、これから家を買う人、建てる人にまずお勧めしたいのが「ライフプランニング」です!

*目次*

1. あなたには これからどんな暮らしが待っている?

2. マイホーム購入の資金計画はどうなっている?

3. ずっと住み続けるのか?住み替えるのか?

4. 家を買ったあとに発生する費用も考えていますか?

5. 上手に活用したい会社制度

6. まとめ

1年後、5年後、10年後、30年後......あなたはどんな暮らしをしているでしょうか?どこで、誰と住んでいる?収入は?支出は?想定しているこれからの出来事をできるだけ細かく書きだしてみましょう。描いた"未来予想図"が、理想の住まいづくりの大きなヒントになります。

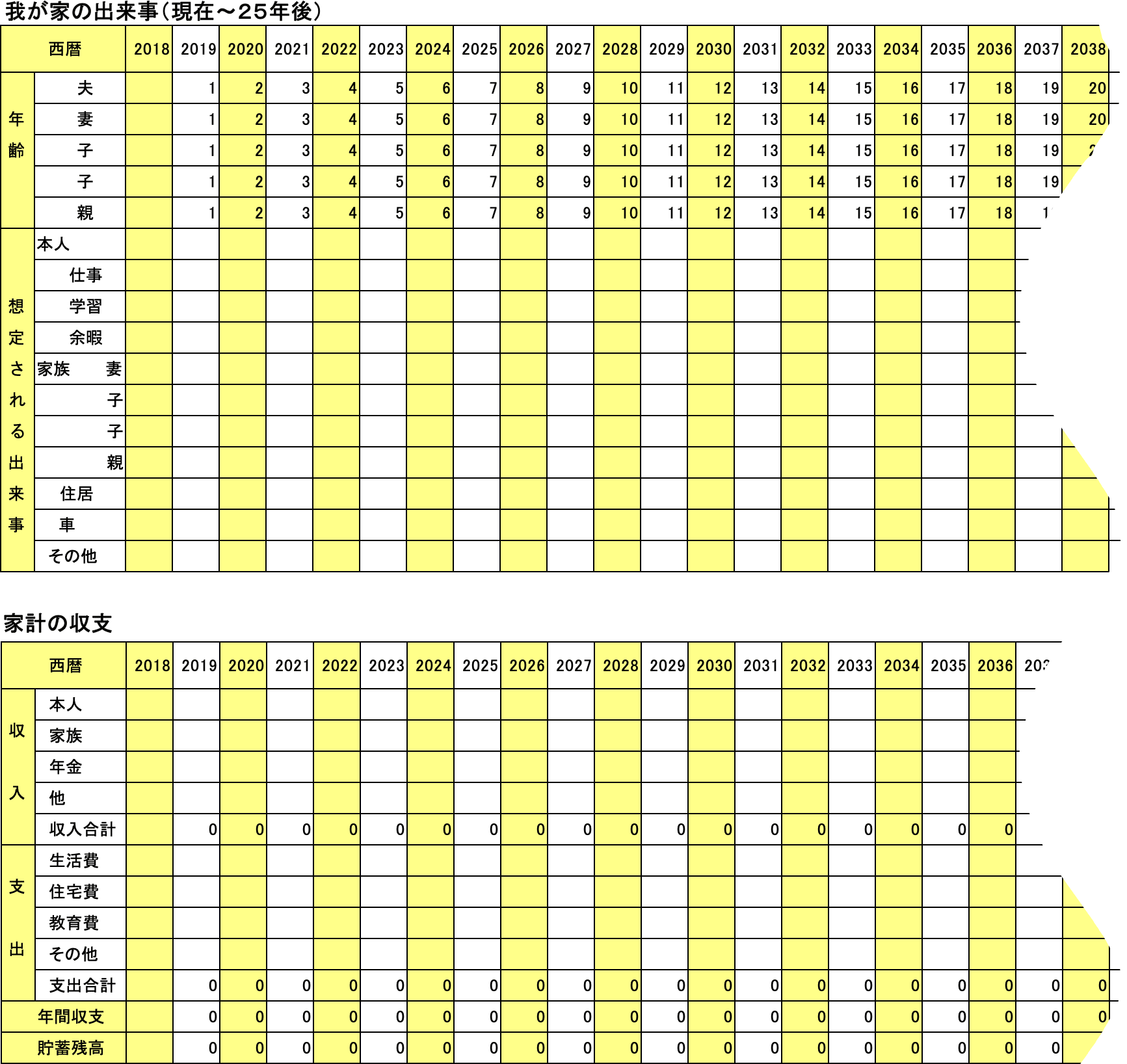

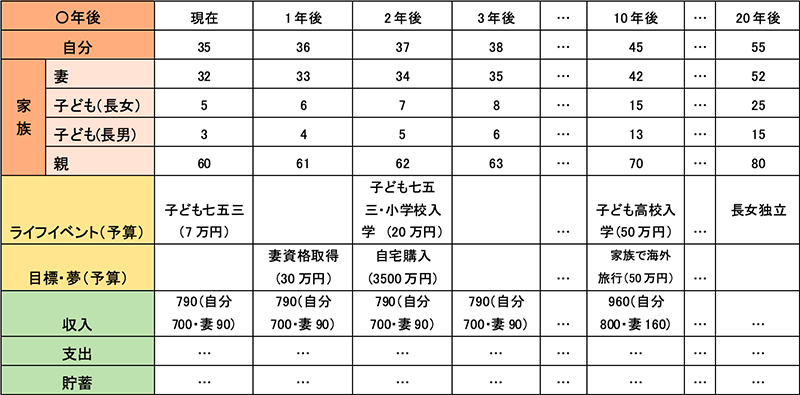

ライフプランニングとは文字通り将来を見据えた人生設計のこと。シートに想定されるライフイベントを書き込んでいくことで、何歳の時にどのくらいお金がかかるかなどが予想でき、資金計画を立てやすくなります。

以下は、中高年向けに厚生労働省が提案したライフプランニングシートです。

わ~、将来のこと、ここまで細かく想定したことがなかった!

私にライフプランニングができるかしら?

さまざまなサイトでライフプランニングシートが無料公開されているので、自分仕様にカスタマイズして将来の夢や家族で挑戦したいことなど、楽しみながら書き込んでいってみては?

自分なりに描いた未来予想図からは、大きく2つのフロー(流れ)が見えてきます。このフローをベースにすると、資金計画や理想の住まいをよりイメージしやすくなります。

ライフイベントにかかるお金なども書き込んでいくと、どの時期に、どれくらい支出が増えるかも、大まかに予測できます。10年後、20年後に大きな負担とならないよう、堅実・確実な住宅ローン金額を設定しましょう。

マイホーム購入の資金計画については、コチラで詳しくご紹介しています!

「住宅資金」「教育資金」「老後資金」は人生におけるお金の流れの中でも"三大資金"と言われ、避けては通れない最重要の資金です。ライフプランを立てると、必要な時期がある程度わかってくるので、早めに準備しておくことができます。

長い人生の中では、自身やパートナーの離職、家族が予定より増えた、親の介護費用が必要になったなど、想定外の収入減・支出増もあります。ライフプランニングで自分や家族の"人生年表"を作成することで、将来の不測の事態もある程度想定しながら資金計画を立てることができます。

ライフプランニングシートは一面、夢の実現シートでもあります。車を定期的に買い替えたい、家族で海外旅行に出かけたい、趣味を活かした資格を取りたいなど、やりたいことを書き込むことは、住宅ローンの返済に追われるだけではない、余裕のある資金計画や人生設計につながっていきます。

マイホーム購入を考える際、現在の家族構成で住まいの立地や間取りを考えていませんか?

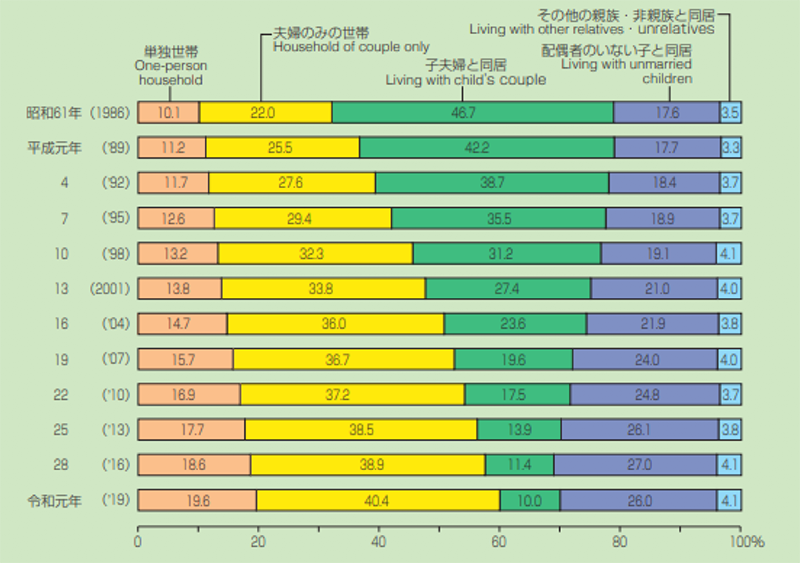

以下は、65歳以上の方を対象に「誰と住んでいるか」を調査したアンケート結果です。

子ども夫婦との同居が多かった以前の家族形態から、現在は夫婦のみで暮らす割合が増えています。

ライフプランを立ててみると、お子様と一緒に暮らす期間が見えてきますので、「子ども部屋は本当に必要か?」「子どもの独立後はどう活かすか?」などの視点から間取りを検討することができます。

将来的に親御さまとの同居を考えている場合、またご自身の健康状態を考えた場合、長く、安心・安全に暮らせることも理想の住まいの大切な条件となります。「バリアフリーリフォームしやすい間取りか」など、将来的な視点からもマイホームを検討することをお勧めします。

ライフプランによっては、ひとつの家に長く住み続ける以外に「住み替え」という選択肢も。「住み続けるか?住み替えか?」についてはコチラでご紹介しています!

ライフプランニングシートに大まかなお金の収支を書き込んだら、マイホーム購入のための資金計画を立ててみましょう。ポイントは「無理なく・余裕をもって」です!

国土交通省のが令和元年度に行った「住宅市場動向調査」によれば、住宅を購入する際の自己資金と、自己資金比率(住宅購入価格のうち現金で用意できる額の割合)に関して次のような平均金額が出ています。

| 建物の種類 | 自己資金 | 自己資金比率 |

|---|---|---|

| 注文住宅(土地代を含む) | 1,254万円 | 27.20% |

| 分譲戸建住宅 | 1,021万円 | 26.50% |

| 分譲マンション | 1,755万円 | 39.40% |

| 中古戸建住宅 | 1,010万円 | 39.10% |

| 中古マンション | 1,194万円 | 43.50% |

※国土交通省 住宅局「令和元年度 住宅市場動向調査 報告書」をもとに作成

ちなみに、パナソニックグループ従業員のみなさんが持家を購入した際の頭金に関するアンケートでは、以下のような結果となっています。

住まいを購入する際の頭金の相場は、「物件価格の2割程度」とされています。現在、賃貸住宅にお住いの場合は、毎月の家賃をベースに今後のライフイベントなども考慮しながら月々のローン返済額を設定していくことになります。

うーん、頭金が貯まるまではもう少しかかるな。夢のマイホームはまだまだ先かなぁ。

住宅ローン低金利の時代、借入額も場合によっては「フルローン」といって全額借入が可能な場合もあります。住宅購入には、いい物件と出会う"タイミング"もあります。頭金をあまりに高額に設定すると、購入のタイミングを逃してしまうことも...。

住宅ローンを組む際、金融機関の審査が必要ですが、審査のめやすとなるのが「返済負担率」です。

返済負担率とは年収における返済額の割合のことで、一般的には年収の20~30%とされています。

たとえば、返済負担率を25%とした場合、年収ごとの借入額のめやすは、以下の通りです。

| 年収 | 借入額のめやす |

|---|---|

| 300万円 | 2,040万円 |

| 400万円 | 2,720万円 |

| 500万円 | 3,400万円 |

| 600万円 | 4,080万円 |

| 700万円 | 4,760万円 |

※金利は、仮設定です。上記は、返済期間35年・金利は1.5%固定・毎月払いとして算定。

分譲住宅やマンションのチラシに載っている金額は、あくまで建物購入にかかる費用。購入後には以下のようなさまざまな支払いが発生します。

諸費用の詳細や住宅ローンの金額設定などについてはコチラでご紹介しています!

こうした諸費用のほか、戸建ての場合は建物の修繕、メンテナンスの費用も自己負担ですので、ライフプランニングシートも参考にしながら、住宅購入後に想定される出費も把握しておく必要があります。

不動産会社から紹介されたファイナンシャルプランナーさんには「予算はもう少しあげても大丈夫」と言われたけれど...。

住宅購入に限って上限を提示されることも多いので、そんな時こそライフプランニングの出番。ご自身の趣味や家族でのレジャーなども豊かな人生を送る大切な出費ですので、住宅費が家計や人生を圧迫しないよう、無理のない資金計画を!

生涯にわたり住み心地のよい家で暮らすためには、大きく分けて「リフォームやリノベーションをしながら今の家に住み続ける」スタイルと「別の土地、建物に住み替える」という二つのスタイルがあります。それぞれ、住まい選びの際にチェックすべきポイントをご紹介します!

ひとつの家に生涯、住み続ける場合、お子さんの成長・独立など年々変化する家族構成も予測した住まい探し、住まいづくりが大切です。

人生100年時代、親御さまとの同居や介護のほか、自身やパートナーのセカンドライフも想定しておくことが、長く理想の家に住み続ける住まい選びの大きなヒントとなります。

たとえば、子どもが小さい間は自然豊かな郊外の戸建、子どもが独立後は利便性の高い都市型コンパクトマンションなど、その時々の家族構成に合わせて住まいを替えていくのも、ライフスタイルのひとつです。

将来的に住み替えるなら、できるだけ売りやすい物件を購入しておいたほうがいいのかしら?

その通りです! 住み替えには「不動産の売却」が発生するので、リセールバリュー(売却するときの価値)も想定し、立地や設備の充実度なども住まい選びのポイントにすることをお勧めします。

ライフプランニングすることで、私たちにとっての理想の住まいや住まいの購入にかかるお金のことも、だいぶわかってきたね!

「2. マイホーム購入の資金計画はどうなっている?」でも触れましたが、住まいの購入後は生涯にわたり継続的にかかるお金もあります。おさらいしておきましょう!

購入した住まいを維持するためのランニングコストは、戸建かマンションかによっても違ってきます。

| ランニングコスト内訳 | 戸建 | マンション |

|---|---|---|

| 固定資産税 | ◯ | ◯ |

| 火災・地震保険料 | ◯ | ◯ |

| 都市計画税 | △ | △ |

| 家屋の修繕費用 | ◯ | ✕ |

| ホームセキュリティ代 | ◯ | ✕ |

| 管理費 | ✕ | ◯ |

| 修繕積立金 | ✕ | ◯ |

| 駐車場・駐輪場代 | ✕ | ◯ |

※「都市計画税」は、都市計画法による市街化区域内に所有する建物と土地が課税対象となります。

戸建とマンションに共通するランニングコストには「固定資産税」や火災保険、地震保険などの「保険料」、また市街化区域に建物と土地を所有した場合は「都市計画税」などがあります。

マンションには管理費、修繕積立金が永続的にかかりますが、戸建の場合も外壁や屋根、床下などの修繕にかかる費用を自分で積み立てて用意しておく必要があります。

出費のかさむライフイベント時期を避けて修繕費用を貯めておくなど、ライフプランニングシートを活用しながら賢く貯めて、快適な住まいづくりを!

家を買うとき、建てるとき、借りるとき、引越するとき、割引などの特典が受けられます。

住まいのご検討をされる際は、共済会「住まいinfo」でご確認をお願いいたします。

自己資金で家を買う・売る・借りる・リフォームする・引越する時に

パナソニック共済会で「紹介状」を発行し提示すると特典を受けることができます。

住まいのご検討をされる際は、共済会「住まいinfo」でご確認をお願いいたします。

※カテゴリー:同じカテゴリーの一覧にリンクします。

パナソニック共済会 ヘルプデスク

お客様対応の正確さとサービス運営、管理、品質向上のため、お客さまとの通話を録音させていただきます。

本人確認のため、(1)グローバルID(PINナンバー)/社員番号(2)氏名(3)生年月日 を伺います。

- ご記入いただいた内容をもとに、共済会担当者から翌営業日以降に折り返しご連絡させていただきます。

- リフォーム相談の場合は、パナソニックリフォーム株式会社(地域によっては、パナソニックホームズのグループ会社)から、不動産賃貸(借りる)相談の場合は、パナソニックホームズ不動産株式会社もしくは、その提携会社の営業担当から、折り返しご連絡させていただく場合があります。